La verdad sobre la brecha cambiaria y el nuevo acuerdo con el FMI

Salir del control de cambios sin devaluar. O bien, devaluar entre un 30 y 50 % (son los porcentuales que en estos días estudian los técnicos del FMI). Un aspecto medular es la programación financiera de la cuenta capital de la Balanza de Pagos.

Por Marco Esdras

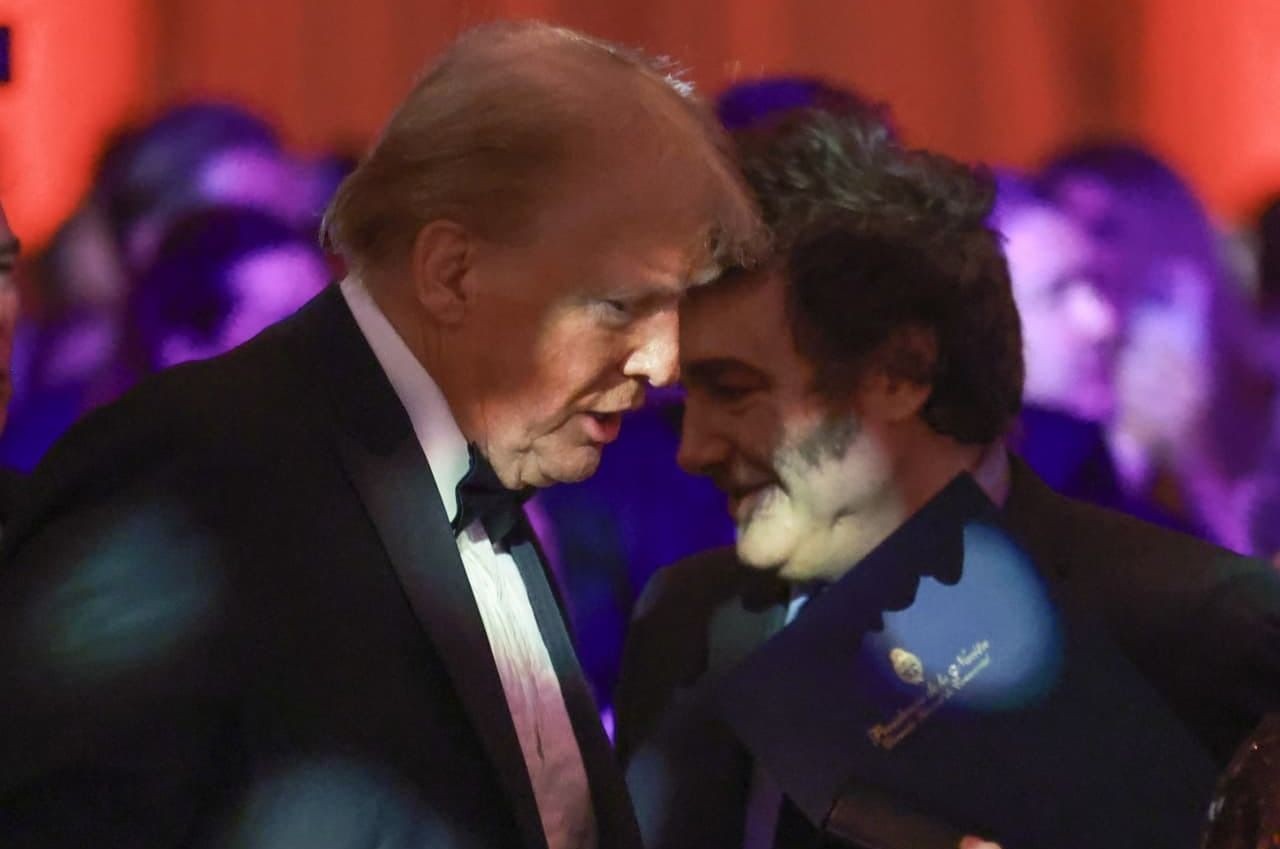

En Washington DC admiten que el caso argentino es muy destacable por dos aspectos: en primer lugar, el extraordinario superávit fiscal, y por otro lado, el emprolijamiento de la política monetaria. Estos méritos harían acreedor al país de un nuevo programa con el FMI de USD 20.000 millones, de los cuales USD 10.000 millones serían de desembolso inmediato en marzo de 2025.

Sin embargo, el Gobierno argentino aún no decidió mostrar las cartas a jugar. Sucede que como el FMI considera pertinaz una alineación del tipo de cambio con una corrección del 30 %, el equipo argentino pretende obtener parte del financiamiento para abandonar el control de cambios en el mercado voluntario de deuda. En ese sentido estiman que en marzo de 2025 la prima de riesgo país oscilaría los 400 puntos básicos. Dicho en otras palabras, el Gobierno argentino quiere preservar la estabilidad como regla de oro. Es decir, no quiere devaluar y desea erradicar por completo al flagelo inflacionario.

Una prima de riesgo en el orden de los 400 puntos básicos sería la puerta de acceso a la suscripción de nuevos bonos en el mercado internacional de capitales. Argentina podría cosechar USD 20.000 millones en el exterior. El escenario de pésima indica que el aluvión de USD 50.000 millones sería el drenaje máximo de reflujo de divisas.

¿Brecha cero es sinónimo de unificación cambiaria?

Hablar de brecha del 5% o hasta incluso del 0 % no es real. La restricción vigente del tope de $ 200 millones diarios para acceder al CCL/ MEP da cuenta de ello. La incógnita sería cómo quedaría el tipo cambio de mercado al eliminar la citada restricción. Sería como pasar de un sistema de tipo de cambio fijo a uno flotante. Se estaría a merced del balance de los flujos de capitales. Lo concreto es que a valor hoy el dólar a $ 1.000 luce en equilibrio, sería una cuasi convertibilidad parafraseando a la Década del 90.

En síntesis, estamos en presencia de la falacia de la brecha corta. No se trata de dólares genuinos los que respaldan el aumento bimestral de reservas netas en el orden de USD 3.300 millones. La suma de USD 4.000 millones que compró el Gobierno argentino para pagarle a los bonistas en enero de 2025 procede de dos fuentes:

- préstamos en dólares a exportadores (con vencimiento a 1 año)

- liquidación de obligaciones negociables (capital repagable a 4 años).

También es cierto que el sector agroexportador ha contribuido con liquidaciones atípicas para la estacionalidad del año. Esto sugiere un juego de carry trade que empuja asimismo el mercado de deuda local en pesos.

Volviendo a la Década de los '90 y ya para cerrar la nota queda un párrafo dedicado a las reservas:

La Carta Orgánica del BCRA ha sido vilipendiada sistemáticamente en los últimos 30 años. Quizás su versión más ortodoxa haya sido la consagrada mediante la ley 24.144 de 1992 (los albores de la Convertibilidad y del Plan Brady). De allí se desprendía que los tenedores de pesos eran los verdaderos dueños de las reservas. Tal lo expresado, esa máxima fue vulnerada una y otra vez. El señoreaje erosionó y dilapidó el valor de las reservas. A la vez se debe manifestar que no resulta legítimo que hoy haya oro en el exterior y que sus propietarios no sepan sobre su destino, uso o aplicación. Dos aberraciones en igual magnitud.

NOTAS RELACIONADAS